人生で何回も建てなおすのが難しいマイホーム…。

そんなマイホームを理想のメーカーでこだわって建てたいですよね?

費用を安くするために妥協ばかりでは納得できるものにはならないのではないでしょうか。

家計の負担を少しでも減らすために活用できるのが補助金や減税制度です。

こちらの記事では新築住宅の建築・購入に使える補助金制度をまとめてご紹介いたします。

専門用語が多く法律の知識も必要なため、不明点がありましたらセキスイハイム東海のスタッフへお気軽にお問い合わせください。

【補助金】新築住宅が条件を満たせば支給される給付金

補助金とは、あらかじめ定められた条件を満たした場合に支給される給付金です。

新築住宅の建築・購入に際し、使える補助金は大きく以下の4つになります。

それぞれ解説していきます。

(新設)子育てエコホーム支援事業とは?

こどもエコすまい支援事業の後継事業として、住宅の省エネ化への支援強化策として「子育てエコホーム支援事業」が新設されました。

エネルギー価格などの物価高騰の影響を受けやすい子育て世帯や若者夫婦世帯(※)への支援策として、高い省エネ性能を有する新築住宅の取得や省エネ改修等において補助金が支援されます。

予算総額も令和5年度補正予算2,100億円+令和6年度当初予算案400億円の合計2,500億円とこどもエコすまい支援事業の1,709億3,500万円と比べても大きく、マイホームを検討中の方にとってはとっても嬉しいニュースですね!

※子育て世帯とは、申請時点において、子を有する世帯とする。

子とは令和5年4月1日時点で18 歳未満(すなわち、平成17(2005)年4月2日以降出生)とする。ただし、令和6年3月31日までに工事着手する場合においては、令和4年4月1日時点で18 歳未満(すなわち、平成16(2004)年4月2日以降出生)の子とする。

※若者夫婦世帯とは、申請時点において夫婦である世帯とする。

若者夫婦とは令和5年4月1日時点でいずれかが39歳以下(すなわち、昭和58(1983)年4月2日以降出生)とする。ただし、令和5年3月31日までに工事着手する場合においては、令和4年4月1日時点でいずれかが39歳以下(すなわち、昭和57(1982)年4月2日以降出生)の世帯とする。

主な要件と補助額、対象期間

補助対象となるもの

①注文住宅の新築

住宅取得者となる子育て世帯又は若者夫婦世帯が、自ら居住することを目的に新たに発注(工事請

負契約)する住宅の建築。

②新築分譲住宅の購入

住宅取得者となる子育て世帯又は若者夫婦世帯が、自ら居住することを目的に購入(売買契約)

する新築住宅の購入。

③リフォーム

住宅取得者等が工事施工業者に工事を発注(工事請負契約)して実施するリフォーム工事。

補助対象期間

①注文住宅の新築

令和5年11月2日以降に基礎工事より後の工程の工事に着

手するものが対象。

着手可能な工事とならない工事の詳細は下表参照。

| 〇 | 2023 年11 月1日時点で、着手可能な工事 | 杭、基礎、地下室、基礎断熱、足場等の仮設、給排水、電気、土台敷、外構 |

|---|---|---|

| × | 2023 年11 月1日時点で着手済の場合は、対象とならない工事 | 地上階の柱、壁、梁、屋根 |

②新築分譲住宅の購入

令和5年11月2日以降に基礎工事より後の工程の工事に着手するものが対象。

着手可能な工事とならない工事は①注文住宅の新築と同じ。

③リフォーム

令和5年11月2日以降に工事に着手するものが対象

対象となる新築住宅の主な要件

①注文住宅の新築

以下のA・Bいずれか、かつC-Eのすべてに該当する住宅が対象

A:長期優良住宅

B:ZEH住宅

C:住戸の延べ面積が50 ㎡以上240 ㎡以下

D:土砂災害特別警戒区域又は災害危険区域に原則立地しないもの

E:都市再生特別措置法により、当該住宅に係る届け出をした者が同条第3項の規定による勧告に従わなかった旨の公表がされていないもの

②新築分譲住宅の購入

注文住宅の新築と同じ条件

③リフォーム

次の(1)~(8)に該当するリフォーム工事が対象。ただし、(1)~(3)のいずれかに該当するリフォーム工事を含んでいることが必須。※その他条件あり

(1)開口部の断熱改修

(2)外壁、屋根・天井又は床の断熱改修

(3)エコ住宅設備の設置※1

(4)子育て対応改修※2

(5)防災性向上改修

(6)バリアフリー改修※3

(7)空気清浄機能・換気機能付きエアコンの設置

(8)リフォーム瑕疵保険等への加入

※1【エコ住宅設備】太陽熱利用システム・節水型トイレ・高断熱浴槽・高効率給湯器・節湯水栓・蓄電池

※2【子育て対応改修工事内容】ビルトイン食器洗機・掃除しやすいレンジフード・ビルトイン自動調理対応コンロ・浴室乾燥機・宅配ボックス

※3【バリアフリー改修工事内容】手すりの設置・段差解消・廊下幅等の拡張・衝撃緩和畳の設置

補助額等

①注文住宅の新築、②新築分譲住宅の購入の補助額

・長期優良住宅:100万円/戸

→ただし、市街化調整区域かつ土砂災害警戒区域又は浸水想定区域(洪水浸水想定区域又は高潮浸水想定区域における浸水想定高さ3m以上の区域をいう。)の場合は原則50万円/戸

・ZEH住宅:80万円/戸

→ただし、市街化調整区域かつ土砂災害警戒区域又は浸水想定区域(洪水浸水想定区域又は高潮浸水想定区域における浸水想定高さ3m以上の区域をいう。)の場合は原則40万円/戸

③リフォームの補助額

→対象のリフォーム工事が複数の場合は、いずれか高い補助額のみを合算。

複数回の申請を行う場合でも、リフォームを行う者の属性及び既存住宅購入の有無、長期優良住宅の認定の有無に応じて下表に示すとおり。

| 世帯の属性 | 既存住宅購入・長期優良住宅の有無 | 1戸あたりの上限補助額 |

| 子育て世帯又は 若者夫婦世帯 |

既存住宅を購入※1※2し、リフォームを行う場合※3 | 60万円 |

|---|---|---|

| 長期優良住宅の認定(増築・改築)を受ける場合※4 | 45万円 | |

| 上記以外のリフォームを行う場合※4 | 30万円 | |

| その他の世帯※5 | 長期優良住宅の認定(増築・改築)を受ける場合 | 30万円 |

| 上記以外のリフォームを行う場合 | 20万円 |

※1 売買契約額が100 万円(税込)以上であること。

※2 令和5年11月2日(令和5年度経済対策閣議決定日)以降に売買契約を締結したものに限る。

※3 自ら居住することを目的に購入する住宅について、売買契約締結から3ヶ月以内にリフォーム工事の請負契約を締結する場合に限る。

※4 自ら居住する住宅でリフォーム工事を行う場合に限る。

※5 法人、管理組合を含む。

そのほか開口部の大きさや性能ごとに補助額がこまかく決まっています。

詳しくは「国土交通省:子育てエコホーム支援事業リフォーム」を参照ください。

交付申請期間

2024年4月2日~予算上限に達するまで(遅くとも2024年12月31日まで)

※締切は予算執行状況に応じて公表。

予算進捗状況についても住宅省エネ2024キャンペーンページにて公開されています。

例年締切が近くなるにつれ、予算消化が加速する傾向にあるため、お早目の申請をおすすめします。

(受付終了)こどもエコすまい支援事業

こどもエコすまい支援事業は、予算に対する補助金申請額(予約を含む)の割合が令和5年9月28日をもって100%となったため、申請の受付を終了しております。

(2024年最新情報あり)ZEH(ネット・ゼロ・エネルギー・ハウス)補助金とは?

太陽光発電や蓄電池を導入する計画がある方は注目の補助金

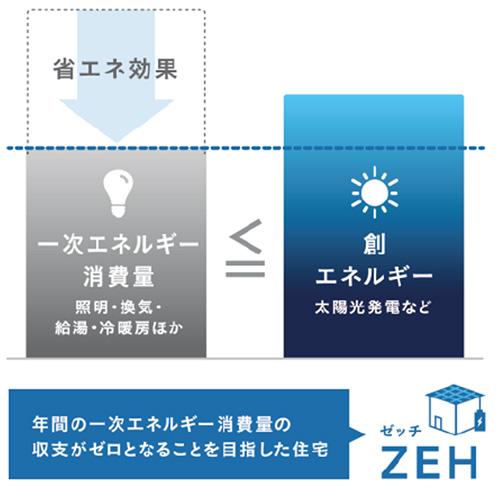

ZEH(ネット・ゼロ・エネルギー・ハウス)とは、年間の一時消費エネルギー量(空調・給湯・照明・換気)の収支をゼロ以下にすることを目指した住まいのことを指します。

これらの一定の基準を満たしている住まいに対し、国から補助金が受けられる制度です。

ZEHにも種類があり、それにより補助金額も異なります。

令和6年度については現在予算案の段階ですが、経済産業省・国土交通省連携事業として戸建住宅ネット・ゼロ・エネルギー・ハウス(ZEH)化等支援事業として一部情報が公開されています。

主な要件と補助額、対象期間

ZEH補助金には種類が複数あり、種類によって補助金額や条件も異なります。それぞれ見ていきましょう。

ZEH

補助金の対象者

- 新築住宅を建築・購入する個人(ZEH,ZEH+):注文住宅・建売購入も可

- 新築住宅の販売者となる法人

対象となる新築住宅の主な要件

- ZEH

- Nearly ZEH(寒冷地、低日射地域、多雪地域に限る)

- ZEH Oriented(都市部狭小地の二階建て以上及び多雪地域に限る)

交付要件の主なポイント

- 戸建住宅における『ZEH』の定義を満たしていること

- SIIに登録されているZEHビルダー/プランナーが関与(設計、建築または販売)する住宅であること

※SII(エスアイアイ)とは、「Sustainable open Innovation Initiative」の略で一般社団法人環境共創イニシアチブのことを指します。

補助額

55万円/戸+α

+α条件:補助対象住宅に以下のシステムのある場合は加算

- 蓄電システム(定置型):2万円/kWh(上限額20万円/台)

- 直交集成板(CLT)を一定以上使用:定額90万円

- 地中熱ヒートポンプ・システム:定額90万円

- PVTシステム:65万円、80万円、90万円※方式、パネル面積により異なる

- 液体集熱式太陽熱利用システム:12万円、15万円※パネル面積により異なる

公募方法

先着方式:一般公募及び新規取組公募に分けて実施

公募期間

一般公募(※):2024年4月26日(金)10:00~2025年1月7日(火)17:00

新規取組公募(※):2024年4月26日(金)10:00~2024年8月30日(金)17:00

※昨年度から補助金申請を行っていた会社の場合は一般公募、今年度から新たに補助金申請を行う会社の場合は新規取組公募が適用されます。ご注意ください。

ZEH+

補助金の対象者

- 新築住宅を建築・購入する個人(ZEH,ZEH+):注文住宅・建売購入も可

- 新築住宅の販売者となる法人

対象となる新築住宅の主な要件

- ZEH+

- Nearly ZEH+(寒冷地、低日射地域、多雪地域に限る)

交付要件の主なポイント

・戸建住宅における『ZEH』の定義を満たし、かつ、以下の条件を満たすこと

①さらなる省エネルギーの実現

(省エネ基準から25%以上の一次エネルギー消費量削減)

②以下の再生可能エネルギーの自家消費拡大措置のうち2つ以上を導入すること

- 外皮性能のさらなる強化

- 高度エネルギーマネジメント

- 電気自動車(PHV車含む)を活用した自家消費の拡大措置のための充電設備または充放電設備

・SIIに登録されているZEHビルダー/プランナーが関与(設計、建築または販売)する住宅であること

補助額

100万円/戸+α

+α条件:補助対象住宅に以下のシステムのある場合は加算

- 蓄電システム(定置型):2万円/kWh(上限額20万円/台)

- 直交集成板(CLT)を一定以上使用:定額90万円

- 地中熱ヒートポンプ・システム:定額90万円

- PVTシステム:65万円、80万円、90万円※方式、パネル面積により異なる

- 液体集熱式太陽熱利用システム:12万円、15万円※パネル面積により異なる

さらにハイグレード仕様※の場合は以下の条件で追加補助あり。

①外皮性能の更なる強化

②高度エネルギーマネジメント

③電気自動車を活用した自家消費の拡大措置

①~③を満たすと+25万円が加算。①+②or①+③の場合+10万円が加算されます。

※ハイグレード仕様:断熱等性能等級6以上の外皮性能を有し、かつ設計一次エネルギー消費量(再生可能エネルギー等を除く)が基準一次エネルギー消費量から30%以上削減した住宅。

公募方法

先着方式:一般公募及び新規取組公募に分けて実施

公募期間

一般公募:2024年4月26日(金)10:00~2025年1月7日(火)17:00

新規取組公募:2024年4月26日(金)10:00~2024年8月30日(金)17:00

注意事項

- いずれのZEH補助金も、子育てエコホーム支援事業との併用はできません

- その他にも細かな条件がございます。詳しくは下記ホームページにてご確認ください

ZEH,ZEH+:環境省戸建てZEHページ

【減税制度】住宅ローン減税だけではない!?減税制度で負担を軽減!

補助金以外にも、住宅の建築・購入においての負担軽減措置としてさまざまな減税制度があります。

主な減税制度は以下の3つなります。期間中なら毎年控除される減税制度もあれば、一度きりの控除もありますのでご注意ください。

1.住宅ローン減税とは?

2024年度も、引き続き適用!

住宅ローン減税とは、簡単にいうと「住宅ローンを利用して住宅を建築・購入した方が受けられる所得税の減税制度」となります。

年末のローン残高に対し、一定の割合で所得税(一部住民税からも可)の還付が受けられます。

2021年度から制度が大きく変わっていますが、まだまだメリットが大きく最大で455万円の控除が受けられます。家の基本性能によっても最大控除額が変わってきますので詳しく見ていきましょう。

また、2024(令和6年)度の税制改正において子育て世帯・若者夫婦世帯においては令和4年・5年の場合の水準を維持できることが決定しました。

控除を受けられる人

住宅ローンを利用して住宅を建築・購入した人

控除の主な要件

- 自らが居住するための住宅であること

- 引き渡しまたは工事完了から6カ月以内に居住すること

- 住宅ローンの借入期間が10年以上であること

- 床面積が50㎡以上であること(合計所得金額1,000万円以下の年分に限り40㎡以上の緩和措置有)

- 合計総所得金額が2,000万円以下であること

- 2025年12月末日までに入居。(2023年12月末入居までとそれ以降入居で控除額が異なります)

控除額

最大控除額は下図の通りですが、実際には毎年の年末のローン残高によって金額が決まるため、最大控除を受けられるケースは稀になります。

| 対象住宅 | 借入限度額 | 控除率 | 期間 | 購入控除額 |

|---|---|---|---|---|

| 認定長期優良住宅 認定低炭素住宅 |

4,500万円 (5,000万円) |

0.7% | 13年間 | 409.5万円 (455万円) |

| ZEH水準省エネ住宅 | 3,500万円 (4,500万円) |

318.5万円 (409.5万円) |

||

| 省エネ住宅 | 3,000万円 (4,000万円) |

273万円 (364万円) |

||

| 一般住宅 | 原則として対象外 | – | – | – |

※カッコ内は子育て世帯・若者夫婦の場合

※子育て世帯とは、申請時点において、子を有する世帯とする。

子とは令和5年4月1日時点で18 歳未満(すなわち、平成17(2005)年4月2日以降出生)とする。ただし、令和6年3月31日までに工事着手する場合においては、令和4年4月1日時点で18 歳未満(すなわち、平成16(2004)年4月2日以降出生)の子とする。

※若者夫婦世帯とは、申請時点において夫婦である世帯とする。

若者夫婦とは令和5年4月1日時点でいずれかが39歳以下(すなわち、昭和58(1983)年4月2日以降出生)とする。ただし、令和5年3月31日までに工事着手する場合においては、令和4年4月1日時点でいずれかが39歳以下(すなわち、昭和57(1982)年4月2日以降出生)の世帯とする。

具体的には以下の通りとなります。

- 年末のローン残高×0.7%(控除率)と納めた所得税額を比べて少ない方の額

- 所得税で控除しきれない場合住民税より最大97,500円まで控除が可能。

年末のローン残高×0.7%

or

所得税額+住民税額(最大9.75万円まで)の少ない方の額

つまり、その年の所得税額+住民税(97,500円)が最大控除額以上でなければ最大控除を受けることはできません。また13年間控除を受けられますが、ローンの返済をしていけば年末のローン残高は減っていきますのでその点は注意が必要です。

控除額の一例を紹介します。

世帯収入750万円(夫:500万円 妻:250万円) 建物面積120㎡

家族構成夫婦のみ 2022年12月入居 認定長期優良住宅

こちらの場合は、『年末のローン残高4,000万円×控除率0.7%=28万円』となります。

最大で28万円の控除が可能となりますが、ここでひとつ注意点があります。

それは「あくまで自身が支払った所得税(一部住民税からも可)が還付される制度である」ということです。

つまり、28万円以上の所得税の支払いがなければ最大控除を受けることはできません。

所得税額については年収だけではなく扶養やその他条件によって異なりますので一概にはいえませんが、上記事例のような扶養家族がいない年収500万円のケースでは、所得税額はおおよそ14万円程度となります。

つまり14万円+9.75万円=23.75万円となりますので、年末のローン残高×0.7%=28万円と比べて少ない額の23.75万円がおおよその控除額となります。

補足ですが、住宅ローンを夫婦2人で借りた場合は、夫と妻のそれぞれに住宅ローン減税を適用することが可能です。しかし、2人で申請した場合も、最大の控除額については年末のローン残高×0.7%が最大になりますのでご注意ください。

注意事項

その他の詳しい内容については国土交通省の住宅ローン減税ページにて確認ください

2.投資型減税とは?

住宅ローンを使わなくても受けられる減税制度

住宅ローン減税は住宅ローンを利用した場合に受けられる減税ですが、現金取得の場合にも受けられるのが、「投資型減税」です。住宅ローン減税とは少し条件も異なりますので見ていきましょう。

控除を受けられる人

自己資金で対象の住宅を建築・取得した人

対象の住宅

- 認定長期優良住宅

- 認定低炭素住宅

- ZEH水準省エネ住宅

控除の主な要件

- 令和7年(2025年)12月31日までに入居すること

- 新築または取得の日から6カ月以内に入居すること

- この税額控除を受ける年分の合計所得額が3,000万円以下であること

- 住宅の床面積が50㎡以上であり、床面積の1/2以上が居住用であること

- 合計所得金額が2,000万円以下であること

- 断熱性能等級5以上かつ一次エネルギー消費量等級6以上の基準を満たしていること

控除額

- 最大65万円

標準的な掛かり増し費用の限度額650万円×10%まで。

掛かり増し費用とは、認定に適合するために住宅の性能強化に必要な標準的な費用を指します。

投資型減税の控除は住宅ローン減税のように13年間にわたり減額される制度ではなく、「一度きりの控除」である点が主な違いです。

ただし、控除額とその年分に納めた所得税を比べ、所得税が下回っていた場合(減税額がその年分の所得税よりも多い場合)については、その超えた分を「翌年分の所得税額から控除可能」です。

詳細は国土交通省:認定住宅等新築等特別税額控除(投資型減税)についてをご確認ください。

3.登録免許税・不動産取得税・固定資産税の軽減

まだまだある!家を建てることで受けられる税率軽減措置

住宅ローン減税や投資型減税の他にも、家を建てることで受けられる税率軽減措置というものがあります。それが、「登録免許税」「不動産取得税」「固定資産税の軽減」の3つです。

いずれも令和6年3月31日をもって終了とされていましたが、税制改正により適用期限が2年もしくは3年延長されました。それぞれ簡単に解説します。

登録免許税の税率軽減

土地から新築を取得した場合や建て替えした場合には新しい家を登記簿に登録する必要があります。それを所有権の設定といいます。またその際に住宅ローンを利用した場合には金融機関が購入した土地・建物に権利を設定しますが、これを抵当権といいます。

これらの手続きをする際に納める税金のことを「登録免許税」と呼びます。

所有権保存登記:固定資産税評価額×0.4%→固定資産税評価額×0.15%に軽減

所有権移転登記:固定資産税評価額×2.0%→固定資産税評価額×0.3%に軽減

抵当権設定登記:住宅ローンの借入額×0.4%→住宅ローンの借入額×0.1%に軽減

こちら軽減措置の期間は令和9年3月31日まで延長されています。

登録免許税の軽減の詳細については、財務省のホームページを確認ください。

不動産取得税の税率軽減

不動産取得税とは、不動産(土地・建物等)を新築や売買、贈与(相続・遺贈の場合は除く)で取得した場合にかかる税金(地方税)のことを指し、不動産を取得した時に1度だけ支払います。

税率は以下の通りです。

固定資産税評価額×4%→固定資産税評価額×3%

また、新築の家を取得した場合、取得した建物の床面積が50㎡以上240㎡以下の場合は固定資産税評価額から1200万円が控除されます。さらに認定長期優良住宅であれば控除額が1300万円となる特例もあります。

こちら軽減措置の期間は令和9年3月31日まで延長されています。

不動産取得税の軽減の詳細については、国土交通省ホームページにてご確認ください。

固定資産税の税率軽減

固定資産税とは、固定資産(土地・家屋・償却資産)の価値に対し、それを所有しているものが毎年納める税金のことをいいます。

こちらは建物の固定資産税に適用され、一般の住宅の場合固定資産税が3年間1/2となります。

また、長期優良住宅の場合はこれが5年間となります。

こちら軽減措置の期間は令和8年3月31日まで延長されています。

固定資産税の軽減については、国土交通省ホームページでご確認ください。

【自治体別】お住まいの地域によってはさらにこんなお得な補助金も!

ここまでは国や都道府県がおこなっている補助金や減税制度について紹介させていただきました。

しかしこれ以外にも、市町村など各自治体にて地域独自の補助をおこなっている場合があります。

静岡県内の自治体別制度の詳細については、静岡県公式ホームページ住まいづくり支援ガイドに掲載されており、毎年ほぼ同じ時期にホームページ内の情報が更新されます。

大きな買い物だからこそ妥協したくないマイホーム計画。補助金や減税制度をうまく活用して満足いくものにしていきましょう

大きな買い物だからこそ妥協したくないマイホーム計画。補助金や減税制度をうまく活用することで満足のいくものにしていきましょう。

ただし一方で補助金は制度自体が毎年のように変更されたり、期間の延長・廃止が行われたりします。

また、こまかな条件や施工業者から申請が必要なものも多く、個人で行うには非常に難しいものでもあります。お1人や家族だけで悩まずに住宅メーカーや工務店スタッフに相談し、理想のマイホームの夢を叶えましょう。