マイホームの購入にあたり、切っても切り離せないのが、「住宅ローン」です。

近頃ではマイナス金利解除の話題もありどのようなローンを組むべきか注目が集まるところです。

大きな金額となるため、勉強不足で失敗…というわけにはいきません。 こちらの記事では、住宅ローンを組むうえで最低限知っておきたいこと、審査の流れやタイミング、ローンの種類など解説します。

住宅ローンって何から始めたらいいの?

いざマイホーム計画!

最近ではネットやSNSで色々な情報を探せるようになり、自宅にいながらも住みたい家のイメージをつけやすくなりました。

「こんな家にしたいな」とおおよそのイメージが家族でまとまってきたら、次は資金について考えてみましょう。

しかし、いきなり資金のことを考えるといっても何をしたらいいか分かりません。

「そもそも住宅の新築にはどのくらいのお金がかかるのか?」

「自分はいくらぐらいの住宅ローンが組めて、いくらぐらい返済していけるのか?」

「みんなってどのくらいのローンを組んでいるの?」

など分からないことだらけです。

そこで、「現状把握」から始めることをおすすめします

まず重要なのは「月々全体の収支を把握する」こと

夢のマイホームとはいいつつも現実的にはどのくらいの自己資金があり、月々どのくらいの支払いが可能かイメージをつかみましょう。

いくらローンを組めるのかは金融の知識がないと分かりませんが、「月々いくらくらい支払えるか?」はイメージを立てることが可能です。

ここで重要なのは、「月々の全体の収支を把握する」ことです。

全体の収支とは、家賃や光熱費といった家に直結するお金だけでなく、食費や教育費、保険といった内容まで把握することです。

この収支を把握することで自己資金としてどのくらいのお金が用意できるのか、月々の支払いの目安を立て、また無駄な支出について見直すいい機会になります。

住宅に必要な「経費」について知る

おおよその支払い可能なイメージができたら次は、おおまかな家の費用についてつかみましょう。

家を新築するにあたり、大きく分けて3つの費用がかかります。

①本体工事費:

建物本体の費用や設備機器などいわゆる建物の費用

②付帯工事費:

解体費、給排水工事費や地盤改良工事費、外構工事にインテリアなど新築にあたり必ず必要になる経費※条件によっても変わりますが、その額は700-1,000万円ともいわれて います。

③諸経費:

住宅ローンの手数料や登記費用など各種申請などに必要な費用

上記以外にも土地からの購入であれば土地費用も必要です。

一戸建てを持つために掛かる費用に関しては、別の記事で詳しく解説しておりますのでご覧ください。

住宅ローン審査のタイミングと流れ

資金の目安や住宅の費用のイメージがつかめたら、次は具体的な家づくりの計画を進めます。

この地点で建てたい住宅会社が決まっている場合は、住宅会社の担当者に相談します。

決まっていない場合は住宅会社の選定をしていきます。

土地から検討の方は、ここで合わせて検討していきましょう。

住宅の建築において「建物・土地・お金」のバランスが非常に重要になります。

土地の金額が高すぎて建てたい住宅会社で家が建てられないことや金額にゆとりがあるのに土地や建物を妥協してしまうケースも少なくありません。

失敗しないためにも自分だけの力で進めず、プロに相談することをオススメします。

おおよその方向性が決まったら、いよいよ「住宅ローンの事前審査(仮審査)」をおこないます。

住宅ローンの事前審査(仮審査)とは?

住宅ローンには基本「事前審査」と「本審査」があります。

事前審査とは、本審査を申し込む前におこなう審査で、申込者本人の年収に対し、返済計画が成り立つかの「返済比率」と、他の借り入れがないか、ある場合は支払い遅延や延滞などの事故を起こしていないかといった「個人信用情報」を調べます。

これらの項目に問題がなければ事前審査OKとなります。

本審査とは、正式に住宅ローンを申し込むことでおこなわれる審査です。本審査が無事に通れば住宅ローンを契約できます。本審査は、事前審査と大きく内容が異なるわけではありません。これらの項目をより時間をかけて細かく審査します。金融機関により審査項目は異なります。

住宅ローンの事前審査(仮審査)はいつやればいいの?

住宅ローン審査の流れはご理解いただけたと思いますが、気になるのは審査をおこなうタイミングです。この事前審査ですが、いつやるのがいいのでしょうか?

1番良いタイミングは「建築会社をおおむね決定したうえで、契約をする前」です。

住宅会社と契約してしまってからでは「契約したはいいが、銀行からお金が借りられない!」ということが起きてしまいます。これを防ぐためにも、契約前に事前審査は終わらせましょう。

年収や自己資金からあきらかにローンが通るだろう場合は契約後の事前審査でもかまいませんが、契約前に審査することで万が一のトラブルをなくせます。

住宅ローンの事前審査(仮審査)はどこにお願いすればいいの?

この地点で借り入れしたい銀行が決まっていれば、その銀行で事前審査をするのがいいですが、おそらくほとんどの方は決まっていません。

まだ決定していない場合は、付き合いのある銀行や給与口座のある銀行、または営業担当がオススメする銀行などで事前審査するといいでしょう。

個人でも事前審査は可能ですが、用意する書類等あるため、経験のある営業担当経由で行う方がスムーズです。

また、費用についても契約前と後では大きく変わることがありますので、予算が少しあがることを想定して多めの金額で審査を出しておくことをオススメします。

事前審査(仮審査)ってどのくらいで結果が出るの?

住宅ローン事前審査の審査期間は「1~3日程度」が目安で長くても1週間ほどとなります。

本来であれば、高額かつ何十年かけて返す住宅ローンの審査ですので、時間をかけておこなうべきですが、住宅検討者特に土地から検討の方にとっては、審査の結果を待っている間に希望の土地を他の方に取られてしまう可能性もあります。

そのため事前審査の段階では、本審査に比べ簡易的に借り入れできる見込みの判断を短い期間の中でおこなってくれます。

事前審査(仮審査)から本審査までの流れ

事前審査が通ったら、次は建築会社を正式に決定し、契約。

契約後に間取りの決定、インテリア(照明、カーテン、家具他)の打ち合わせ・決定、エクステリア(表札、ポスト、駐車場、樹木他)の打ち合わせ・決定、その他諸経費が分かってきたら次が「住宅ローンの本審査」です。

ただし、事前審査はあくまで簡易的に借り入れ可能かを調べるだけに利用し、実際にローン契約を行う金融機関を変更する場合は、このタイミングで比較検討・決定します。 最終的に利用する金融機関が事前審査を行った金融機関と異なる場合には、改めて事前審査を行い、そのうえで本審査へと進みます。

住宅ローンの本審査の内容と期間

住宅ローンの本審査は、基本的には仮審査と同様に、返済比率や個人信用情報を調べますが、それに加え、担保となる物件の審査もおこないます。

本審査により正式に融資の判断となるため、仮審査時よりも慎重に時間をかけて調べていきます。

その期間はおおよそ「1週間~2週間程度」かかることが一般的ですが、内容や金融機関によっては1カ月程度かかることもあります。 ※具体的な内容は、銀行によって異なりその内容も公開されていないため、あくまで目安となります。

本審査後の流れはどうなるの?

本審査が通ると金融機関と金銭消費貸借契約を結びます。

この際に合わせて担保となる物件の抵当権の設定もおこないます。

抵当権とは、金融機関が土地や建物などの不動産を担保にする権利のことで、住宅ローンの返済滞ってしまった時のためにあらかじめ金融機関が設定しておくものです。

ローンが完済するとこの権利も抹消されます。

そして契約が終わると、最後は「融資の実行」です。

金融機関から一度申込者本人の口座へ借入金が振り込まれ、そこから建築会社の口座に代金が振り込まれるという流れとなるのが一般的です。 建築会社に代金の振り込みが行われると晴れてお引き渡しを受けることが可能となります。

住宅ローンの審査の基準とは?重要視されるポイントを解説

ここまで住宅ローンの審査の流れについて解説してきましたが、次は、住宅ローンの審査において重要とされているポイントをいくつか抜粋して解説します。

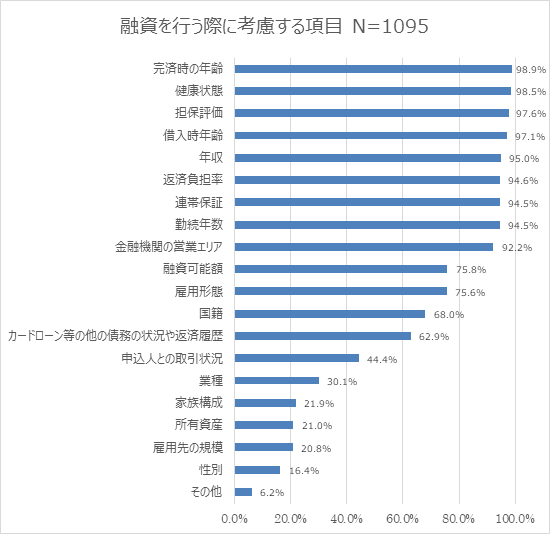

実際の審査項目や基準については金融機関により異なり、公表もされていないため、国土交通省のデータを参照します。

表を見て見ると個人の属性(年収・年齢・健康状態・勤務先他)によるものが多く、それと同様に担保評価(物件の担保としての価値)が重要とされていることが分かります。

この中から住宅ローンの審査をするうえで、問題となりやすいポイントを4つに分けて解説します。

住宅ローンの審査基準となる4つのポイント

申込書の属性

まず、重要視されるのは、申込者が何歳でどのくらいの年収があり、どんな会社にどのくらいの期間を働いているのか?といった個人の属性です。

金融機関の多くは、80歳を住宅ローンの完済年齢としているところが多く、80歳になるまでに返済の計画が成り立つかが重要になります。

それには、返済できる金額の目安となる年収も重要になりますし、勤めている会社が安定した会社なのか、コロコロ仕事を変えるような人ではないかなどもポイントになります。

また、申込者が健康であるかも重要なポイントです。

金融機関もお金を貸した以上返してもらわないといけません。申込者が亡くなってしまっては、金融機関も資金の回収ができずに困ってしまいます。

そのため、住宅ローンを組む際に申込者は団体信用生命保険に加入し、亡くなってしまった場合の保険を同時に設定しています。

つまり、「保険に加入できる健康状態か?」という点も大切になります。

担保評価

これは住宅ローンの支払いが滞ってしまった場合に備え、金融機関があらかじめ設定する抵当権に起因します。

抵当権を設定することで、万が一申込者が返済不能となってしまった場合に担保とした建物を売却するなどして債務の回収をおこないます。

そのため、貸し出す金額に対し、担保とする物件の価値がどの程度となるのかも審査にとって重要な項目になります。

返済負担率(返済比率)

返済負担率(返済比率)とは、「年収に占めるローンの年間返済額の割合」のことを指します。

返済負担率の基準は金融機関によっても異なり、年収に応じて上限を設定している金融機関もあります。一般的に「30-35%以内」とする金融機関が多いですが、40%程度まで貸してくれる金融機関もあります。

ただし、注意が必要なのは「借りられる金額≠返せる金額」ではないということ。

家族構成や資産など個人によって状況も変わりますので一概にはいませんが、返済負担率25%以下が適正な返済比率といわれております。

(例)年収600万 月々10万円・ボーナス時+10万円返済の場合の返済負担率

ローンの年間返済額÷年収=返済負担率(返済比率)

140万円(10万円×12カ月+10万円×ボーナス2回)÷600万円=23.3%

また、もう1点注意が必要なのは、このローンの年間返済額には、

- マイカーローン

- クレジットカードのリボ払い

- 奨学金の返済

- スマホ本体の分割払い

といった返済額も含めて考える必要があります。

つまり、「住宅ローンを借りても、月々の支払い全体の計画が成り立つのか?」が審査のポイントです。

個人信用情報

一覧表にあるカードローン等の他の債務の状況や返済履歴の項目を「個人信用情報」と呼びます。

今までに申込者がローン返済やクレジットカードで遅延や滞納などを起こしていないかを審査します。

過去にこれらの金融事故を起こしてしまっていると、金融機関としても本当に返済してもらえるか不安になります。そのため、この点が審査に不利に働くのです。

「過去に1度だけなのか?」

「常習性はあるのか?」

「遅延なのか滞納なのか?」

「昔なのか最近なのか?」

などの状態によっても異なります。

過去に起こしてしまった金融事故でも、その後で問題のない状態が一定の年数を経過すれば考慮されないケースもあります。

また、意外に本人も忘れてしまっていて、いざ審査をしてみたところ通らなかったというケースも少なくありませんのでご注意ください。 心当たりがある、あるいは念のため調べておきたいという方は個人信用情報機関へ開示請求することもできますのでご検討ください。

固定金利?変動金利?住宅ローンの種類

住宅ローンにはさまざまな種類があります。

また、同じような種類であっても金融機関によって設定金利は様々です。

最近はネット銀行等も増えたことで、選択の幅も広がっています。

選ぶものによっては「返済額が何百万円も変わってしまう」こともあるため注意が必要です。

それでは、いざ住宅ローンを組もうというときに、どの種類のローンを選ぶのが良いのでしょうか?

営業担当がおすすめする住宅ローンにするというのも1つの手ですが、ご自身でもおおまかにどんなタイプがあり、どのようなメリット・デメリットがあるのか把握したうえで選択するようにしましょう。

住宅ローン金利タイプは大きく分けて3種類

金融機関の数だけある住宅ローンの商品ですが、そのタイプも大きく分けると3つのいずれかのタイプに属します。

- 全期間固定金利タイプ

- 変動金利タイプ

- 固定金利期間選択タイプ

それぞれ解説していきます。

金利はやや高いが、将来にわたって計画が見通せる「全期間固定金利」

全期間固定金利とは、その名の通り、返済期間の間ずっと金利が固定されるタイプを指します。

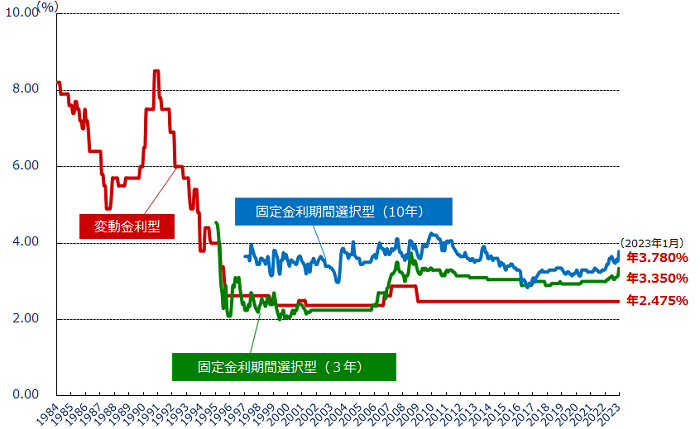

最近話題にもなっている日銀による金融緩和策もそうですが、金利は時代によって大きく変動します。

しかし、全期間固定金利タイプを選ぶと最初に組んだ金利が返済完了まで変わらないため、将来にわたって返済計画を見通すことが可能です。

しかし、安定している一方で他の金利タイプに比べ少し金利が高く設定されているため、将来的に金利上昇が起こらなかった場合や今よりも金利水準が下がった場合は他のタイプよりも総返済額が多くなってしまうことがあります。

| メリット | デメリット |

|---|---|

| 将来的に渡って計画を見渡せる | 他のタイプに比べ設定金利が高め |

| 金利上昇の影響を受けない | 金利が下がったとしても恩恵を受けられない |

最も金利が安いが、将来金利上昇のリスクのある「変動金利」

次に変動金利ですが、変動金利は他のタイプに比べ当初の設定金利は安い傾向にあります。

ただし、変動というだけありその金利は、半年に1度見直されます。

しかし、返済額が半年で変わってしまうと支払う方にとって大きなリスクとなってしまうため、金額の変更には2つのルールが定められていることが一般的です。

①金額の変更は5年ごと

②金利上昇による返済額の上昇は最大125%まで

仮に毎月の返済が10万円だったとしてもこのルールにより、金利がどれだけあがってしまっても返済額は12.5万円以上にはあがりません。ただし、そのあがった金利は免除になるわけではなく、次の金利見直しの際に繰り越されます。

| メリット | デメリット |

|---|---|

| 当初金利が他に比べ安い | 金利上昇のリスクが高い |

実際この金利が今までどれだけ変わってきたかを見てみると、実は変動金利という名前でありながらここ25年ほとんど変わっておりません。

※今後も変わらないことを保証するものではございませんのでご注意ください。

返済期間が短い人や返済額が少ない人、返済額が増えても対応できる人にとっては向いている金利タイプが変動金利です。

変動金利と固定金利の中間「固定金利期間選択タイプ」

3つ目が「固定金利期間選択タイプ」の住宅ローンです。

こちらのタイプは、変動金利と固定金利それぞれの特性を持つ金利タイプで、当初借入時に10年・20年といった固定金利期間を選択し、その期間の間は金利が変わらないタイプになります。

固定期間が終了した際に改めて固定金利を組むか、変動金利にするかを選択することが可能です。

このタイプのメリットは、「一定期間安定した支払いができる点」です。

マイホーム計画というと年代的に子育て世帯の方も多くいます。教育費等で支出が安定しない時期に、ローンの返済額があがってしまうなどのリスクを避けたい方におすすめです。

金利は当初選んだ固定期間により変わりますが、全期間固定よりは低く、変動金利よりは高い金利となることが一般的です。

また、ここで1点注意が必要なのは、固定期間終了後の金利が高めである点です。

多くの金融機関ではローンを組む際に「金利の優遇」をしてくれます。

その優遇幅は金融機関によっても違いますが、当初住宅ローンを組む際と固定期間終了後ではこの優遇幅に大きな差があることが少なくありません。

つまり、最初から変動金利を組んでいる人と固定期間終了後に変動金利を選んだ人では同じ変動金利でも前者の方が優遇幅は大きいため、安い金利でローンを組むことが可能となります。

| メリット | デメリット |

|---|---|

|

変動金利と全期間固定のいいとこどり |

固定期間終了後の金利が高い傾向にある |

| 一定期間の返済を安定させることが可能 |

金利タイプと合わせて検討したほうが良いのが団体信用生命保険(団信)

審査基準の項目の際に少し触れましたが、住宅ローンを組む際にローン契約者は「団体信用生命保険(団信)」に加入します。

こちらに加入することで住宅ローンが残っている状態で契約者が亡くなってしまった場合や所定の病気になってしまった場合にローン残高がゼロとなります。

それにより、残された家族は引き続きその家に住み続けることができるようになるため、万が一の備えとして重要な仕組みです。

この団信の種類については金融機関ごとで大きく異なり、それをウリにしている金融機関もあります。

簡単にどのようなタイプがあるかを解説します。

一般団信

一番基本の団信で、ほとんどの住宅ローンに無料で付帯している団信。

ローン契約者が死亡した場合や高度障害になってしまった場合に住宅ローン残高がゼロとなります。

ワイド団信

一般団信に入れない方(病気にかかっている、過去に病気をしている)に向けた商品で保険の引き受け条件が緩和された団信。

通常の団信が無料なのに対し、金利上乗せ0.3%程度で提供されていることが一般的です。

がん保障団信

こちらは一般の団信に加えてがんと診断された場合に、保険金が支払われます。

50%保障タイプと100%保障タイプがあり、それぞれ金利上乗せ0.1%~0.2%程度で提供されております。

3大疾病、7大疾病、8大疾病、11大疾病保障団信

一般団信に加え特定の疾病に対し、保障してくれる団信です。

よくいわれる3大疾病(がん、急性心筋梗塞、脳卒中)を保障するものから高血圧、糖尿病、腎疾患、肝疾患、慢性膵炎など病気の幅を広げ保障されるものまでさまざまです。

金利の上乗せ幅は金融機関や商品により異なりますが、0.2~0.4%程度の上乗せにより加入が可能です。

全疾病保障団信

その名の通り、一般の団信に加え、すべての病気や怪我に対して保障してくれる団信です。

病気・怪我により就業不能状態が一定期間(60-365日。金融機関により異なる)以上継続した場合に住宅ローン残高がゼロとなります。

全疾病とありますが、精神病などは対象外になっているケースやがん保障が別となっているものもありますので注意が必要です。

これも金利上乗せ0.1~0.3%程度で提供されていることが多いようです。 これらのように金利だけでは違いが少ないため、団信が特徴的な金融機関もたくさんありますので、自身の健康状態や将来のリスクに備えて合ったものを選びましょう。

他にもある住宅ローン

ここまで解説した住宅ローンが一般的な住宅ローンですが、これ以外にもいくつか特殊なケースで借り入れが可能な住宅ローンがあります。いくつかを簡単に解説します。

『財形住宅融資』

在宅住宅融資とは、財形貯蓄を1年以上続けているかつ50万円以上の貯蓄がある人が利用できる住宅金融支援機構の行う公的ローンです。

最大で貯蓄残高の10倍まで可能で、最大4000万円が上限となります。

対象となるのは財形貯蓄を行っている方だけになりますが、金利も比較的安く、保証料や手数料がかからない点はメリットです。

その一方で上限額が決まってしまっている点や民間の住宅ローンだと団信が無料で加入できるのに対し、団信に加入する場合は別途費用が生じる点はデメリットといえます。

『預金連動型住宅ローン』

預金残高により、住宅ローンの利息が軽減される住宅ローンで一部の銀行で取り扱いのある商品です。

住宅ローンの残高に対し、預金残高分を差し引き、その金額に対して金利が発生する仕組みです。そのため、預金が多いほどそのメリットは大きくなります。

しかし、その一方で預金残高が少ないとあまりメリットが享受できない点、差し引かれた金額に設定される金利も通常の変動金利と比べ高い点など注意が必要です。

『リバースモーゲージ型住宅ローン』

自宅を担保にして借入し、月々はその利息のみを支払うローンの仕組みです。

借り入れた元金はローン契約者が亡くなられた際に一括で返済します。

返済方法としては、ご自宅の売却もしくは相続人による一括返済から選択可能です。

ポイントとして、利息だけの支払いで良いため、年金収入のみでも返済がしやすく、相続人に債務が残らないのが特徴です。

しかし、リスクとしては、生きている間は金利の支払いが続くため、長生きすればするほど支払いが多くなってしまう点は注意が必要です。

結局、住宅ローンはどれを選んだらいいの?

ここまで住宅ローンタイプを紹介してきましたが、どれを選ぶのが正解なのでしょうか?

答えは「住宅ローンに正解はない」です。

正確にいうと、住宅ローンはそれぞれの家族構成や年収、住宅ローンに充てられるお金や返済に対する考え方・性格等によって違うため、これを選べば必ず正解というものはありません。 そのため、営業担当等にオススメされる住宅ローンをそのまま選択するだけでなく、本当にその住宅ローンが自分に合っているか調べ、納得したうえで決定するようにしましょう。